Entscheidungsvorlage - FB 22/0053/WP18

Grunddaten

- Betreff:

-

1. Nachtrag zur Hebesatzsatzung - Grundsteuerreform

- Status:

- öffentlich (Vorlage für Öffentlichkeit freigegeben)

- Vorlageart:

- Entscheidungsvorlage

- Federführend:

- FB 22 - Fachbereich Steuern und Kasse

Beratungsfolge

| Status | Datum | Gremium | Beschluss | NA |

|---|---|---|---|---|

|

●

Erledigt

|

|

Finanzausschuss

|

Anhörung/Empfehlung

|

|

|

|

03.12.2024

| |||

|

●

Erledigt

|

|

Rat der Stadt Aachen

|

Entscheidung

|

|

|

|

04.12.2024

|

Beschlussvorschlag

Finanzausschuss

- Der Finanzausschuss nimmt die Ausführungen der Verwaltung zur Kenntnis und empfiehlt dem Rat der Stadt die Beibehaltung eines einheitlichen Hebesatzes für die Grundsteuer B.

- Der Finanzausschuss stimmt der Empfehlung der Verwaltung zur Anhebung der Hebesätze für die Grundsteuer A auf 368 v.H. und für die Grundsteuer B auf 637 v.H. zu.

- Der Finanzausschuss empfiehlt dem Rat der Stadt den Erlass des 1. Nachtrages zur Hebesatzsatzung der Stadt Aachen vom 28.01.2015 gem. Anlage.

Rat

1. Der Rat der Stadt Aachen nimmt die Ausführungen der Verwaltung zur Kenntnis und beschließt die Beibehaltung eines einheitlichen Hebesatzes für die Grundsteuer B.

2. Der Rat der Stadt Aachen beschließt die Anhebung der Hebesätze für die Grundsteuer A auf 368 v.H. und für die Grundsteuer B auf 637 v.H.

3. Der Rat der Stadt Aachen beschließt den 1. Nachtrag zur Hebesatzsatzung der Stadt Aachen vom 28.01.2015 gem. Anlage.

Erläuterungen

Mit dem Gesetz über die Einführung einer optionalen Festlegung differenzierender Hebesätze im Rahmen des Grundvermögens bei der Grundsteuer Nordrhein-Westfalen (Nordrhein-Westfalens Grundsteuerhebesatzgesetz - NWGrStHsG) eröffnet das Land den Kommunen die Möglichkeit, entweder - wie bisher - einen einheitlichen Hebesatz für die Grundsteuer B festzusetzen oder für Wohngrundstücke auf der einen und Nichtwohngrundstücke auf der anderen Seite differenzierte Hebesätze zu beschließen.

Das Landesfinanzministerium NRW hat am 17.09.2024 für jede Kommune die nach dessen Berechnung aufkommensneutralen Hebesätze für die Grundsteuer A und die Grundsteuer B bekannt gegeben.

Für die Stadt Aachen wurden folgende aufkommensneutrale Grundsteuerhebesätze mitgeteilt:

aufkommensneutraler Hebesatz Grundsteuer A: 368

aufkommensneutraler Hebesatz (einheitlich) Grundsteuer B: 625

aufkommensneutraler Hebesatz (differenziert) für Wohnen(1): 499

aufkommensneutraler Hebesatz (differenziert) für Nichtwohnen(2): 949

(1) hierzu gehören folgende Grundstücksarten: Ein- und Zweifamilienhäuser, Mietwohngrundstücke und Wohnungseigentum

(2) hierzu gehören folgende Grundstücksarten: Teileigentum, Geschäftsgrundstücke, unbebaute Grundstücke, gemischt genutzte Grundstücke und sonstig bebaute Grundstücke

Zwecks Prüfung der Verfassungsmäßigkeit und Beleuchtung eventueller Risiken bei Festlegung differenzierter Hebesätze wurde sowohl seitens des Finanzministeriums NRW als auch seitens des Städtetages NRW jeweils ein rechtliches Gutachten beauftragt.

Das Gutachten des Finanzministeriums kommt zusammengefasst zu folgendem Ergebnis:

Die Differenzierung der kommunalen Hebesätze, wie mit dem Landesgesetz optional ermöglicht begegne keinen durchgreifenden neuerlichen verfassungsmäßigen Risiken. Insbesondere bei einer Hebesatzprivilegierung der Wohngrundstücke und einem Belastungsunterschied von bis zu etwa 50 Prozent entstünden keine bedeutsamen verfassungsrechtlichen Risiken oder Begründungsaufwände für die Kommunen, soweit die Differenzierungsentscheidung des Satzungsgebers auf das sozial- und gesellschaftspolitische Ziel der Wohnnebenkostenstabilisierung bzw. -reduzierung zurückgeführt werden kann. Allerdings sei die genaue Grenze jenseits des Verhältnisses von Wohnen und Nichtwohnen von 1 zu 2 nicht zu beziffern.

Das Gutachten des Städtetages kommt zu dem Ergebnis, dass eine Hebesatzdifferenzierung nicht rechtssicher anwendbar ist. Die Gutachter empfehlen, dass für die in einer Gemeinde liegenden Grundstücke in Anbetracht der bestehenden verfassungsrechtlichen Risiken schon dem Grunde nach stets nur ein einheitlicher Hebesatz bestimmt werden sollte, was unter Berücksichtigung des § 25 Absatz IV des Grundsteuergesetzes keiner gesonderten Rechtfertigung und in der Folge auch keiner Begründung bedarf. Das Gutachten des Städtetages NRW bestätigt die bereits im Gesetzgebungsverfahren geäußerte Kritik der Kommunen an der mangelnden Rechtssicherheit der neugeschaffenen Landesregelung für die Hebesatzdifferenzierung.

Beide Gutachten kommen zu dem Ergebnis, dass im Falle einer festgestellten Gleichheitswidrigkeit einer differenzierenden Hebesatzsatzung das Steuerausfallrisiko sich errechnet auf die allgemeine Anwendung des niedrigeren Hebesatzes für alle Grundstücksarten. Da bis zu einer endgültigen Klärung durch die höchstrichterliche Rechtsprechung mehrere Jahre vergehen können, liegt hierin ein massives fiskalisches Risiko in Höhe von jährlich bis zu 11 bis 12 Mio. €.

(Die Stellungnahmen bzw. Zusammenfassungen des Städtetages NRW der beiden Gutachten sowie die vollumfänglichen Gutachten stehen in Allris zur Sitzung des Finanzausschusses vom 01.10.2024 unter TOP Ö3 zur Verfügung.)

Trotz der sich teils widersprechenden Feststellungen in den beiden Gutachten oder gerade wegen der sich teils widersprechenden Gutachten kann letztendlich eben nicht sicher davon ausgegangen werden, dass die Festlegung differenzierter Hebesätze im Rahmen der mit Sicherheit folgenden Klageverfahren Bestand haben wird.

So stellten die vom Städtetag beauftragten Gutachter (Prof. Dr. Steffen Lampert - Inhaber der Professur für Öffentliches Recht, Finanz- und Steuerrecht am Institut für Staats-, Verwaltungs- und Wirtschaftsrecht am Fachbereich Rechtswissenschaften der Universität Osnabrück - und Prof. Dr. Lars Hummel, LL.M. - Inhaber des Lehrstuhls für Öffentliches Recht, Finanz- und Steuerrecht an der Fakultät für Rechtswissenschaft der Universität Hamburg -) u.a. fest:

- Die Ausgestaltung des NWGrStHsG, die nur eine Differenzierung der Hebesätze nach Wohn- und Nichtwohn-Grundstücken zulässt, ist regelmäßig ungeeignet, um auf dieser Rechtsgrundlage eine Hebesatzdifferenzierung wählen und begründen zu können, die den allgemeinen gleichheitsrechtlichen Anforderungen der Verfassungsrechtsprechung an begünstigende Steuerverschonungsregelungen genügt.

- Eine rechtssichere Anwendung der Regelungen von Nordrhein-Westfalens Grundsteuerhebesatzgesetz durch die Gemeinden scheidet aus.

- Für die in einer Gemeinde liegenden Grundstücke sollten wegen der verfassungsrechtlichen Risiken schon dem Grunde nach stets nur ein einheitlicher Hebesatz bestimmt werden. Dies bedarf in Ansehung des § 25 Abs. 4 GrStG keiner gesonderten Rechtfertigung und keiner (gesonderten) Begründung. Den identifizierten Risiken kann angesichts der verfassungsrechtlichen Bedenken gegen die Hebesatzdifferenzierung auch nicht durch eine sorgfältige Begründung der Festsetzung von unterschiedlichen Hebesätzen gemäß § 1 Abs. 1 Satz 1 Nr. 2 und 3 NWGrStHsG rechtssicher begegnet werden.

Durch die Festlegung differenzierter Hebesätze entstünden also zusätzlich zu dem ohnehin bestehenden Risiko, der generellen erneuten Feststellung der Verfassungswidrigkeit des neuen Bewertungsrechts, noch weitere im Rahmen des schwierigen Reformumfelds nicht zu rechtfertigende Rechtsunsicherheiten.

Nach aktuellem Stand haben sich die Messbeträge in Aachen für Wohngrundstücke im Durchschnitt um 24 % erhöht und die Messbeträge für Nichtwohngrundstücke im Durchschnitt um 30 % verringert. Intention der Ermöglichung differenzierter Hebesätze war, die hierdurch entstehende Spanne der Mehrbelastung auf der einen und der Entlastung auf der anderen Seite zu verringern.

Allerdings ist bei Betrachtung der Einzelfälle festzustellen, dass der o.g. Wertunterschied tatsächlich nur ein rechnerisch ermittelter Durchschnittswert ist und nicht als generelle Regel betrachtet werden kann.

So schwankt beispielsweise die Messbetragserhöhung von Einfamilienhäusern im Einzelfall zwischen 5 % und 270 %. Für Mietwohngrundstücke wurden Einzelfallwerte zwischen -54 % und +64 % ermittelt.

Selbst bei baugleichen, direkt benachbarten Mietobjekten wurden differierende Messbeträge festgestellt, deren Abweichung zum bisherigen Messbetrag zwischen -53 % und -13 % schwanken.

Weiterhin ist zu beachten, dass gemischt genutzte Grundstücke (per Definition = Nichtwohngrundstücke) bei einer Differenzierung der Hebesätze ebenfalls höher belastet werden. Ein Grundstück gilt jedoch grundsteuerrechtlich selbst dann als gemischt genutzt, wenn der Wohnanteil 80 % beträgt. Erst wenn der Wohnanteil 80 % übersteigt, wird das Grundstück als Mietwohngrundstück (= Wohngrundstück) eingestuft.

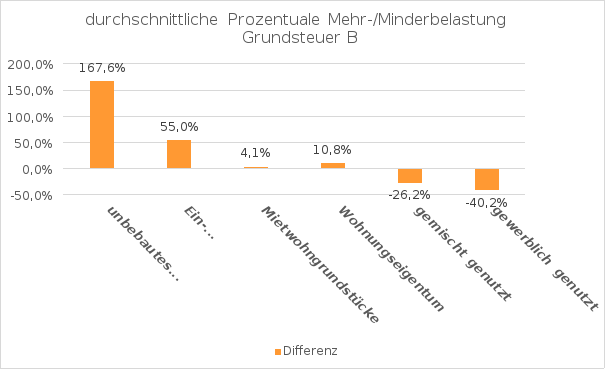

Schon bei Festlegung eines einheitlichen Hebesatzes steigt die Grundsteuerbelastung für unbebaute Grundstücke im Durchschnitt um 168 %. Im Falle einer Differenzierung würde diese Grundsteuermehrbelastung für die unbebauten Grundstücke im Durchschnitt auf dann sogar 299 % steigen.

Auch die Festlegung differenzierter Hebesätze würde also lediglich zu einer Angleichung der Durchschnittsbelastungen, jedoch nicht durchgehend zu einer gerechteren Lastenverteilung führen.

Die Verwaltung empfiehlt daher die Festlegung eines einheitlichen Hebesatzes.

Bei Übernahme des vom Land empfohlenen einheitlichen Hebesatzes entsteht zu dem Planansatz 2025 der Stadt Aachen für die Grundsteuer B ein Defizit von ca. 1,0 Mio. €.

Hinsichtlich dieses Defizites zum Planungsansatz ist zu beachten, dass das Land bei der Berechnung der empfohlenen Hebesätze ausschließlich von den zum 01.01.2024 bestehenden Verhältnissen ausgegangen ist. Die Aufkommensneutralität wurde also so interpretiert, dass die Kommunen im Jahr 2025 nur exakt die gleichen Grundsteuereinnahmen erzielen würden, wie im Jahr 2024. Dies entspricht allerdings nicht der Begrifflichkeit der sog. Aufkommensneutralität. Abzustellen ist auf das zu erwartende Ertragsvolumen für das Jahr 2025, das sich bereits in der mittelfristigen Planung aus dem Haushaltsjahr 2024 orientiert an den Fortentwickungsvorgaben der Orientierungsdaten des Landes ausgerichtet hat. Hierbei wurden die regelmäßigen Steigerungen des Grundsteuervolumens in Ansatz gebracht, die auch ohne Änderung der Bewertungssystematik und bei gleichbleibendem Hebesatz zu erwarten wären.

Ausgehend vom aktuell vorliegenden Gesamtvolumen der Grundsteuermessbeträge der Grundsteuer B (8,04 Mio. €) wird der Planansatz der Grundsteuer B für das Jahr 2025 (51.207.200,00 €) bei Festlegung des Hebesatzes auf 637 v.H. erreicht.

Hierdurch entstehen auf der Grundlage der sich nach der Grundsteuerreform ergebenden Grundsteuermessbeträge im Durchschnitt folgende Mehr- bzw. Minderbelastungen im Vergleich zur bisherigen jährlichen Grundsteuerlast:

Der Steuersatz bei der Grundsteuer A beträgt derzeit 305 und das Steueraufkommen in 2024 wird voraussichtlich ca. 168 T€ erreichen.

Durch die Reduzierung des Messbetragsvolumens in Folge der Grundsteuerreform würde die Beibehaltung des bisherigen Hebesatzes von 305 zu einer Verschlechterung bei der Grundsteuer A von jährlich ca. 44 T€ führen.

Entsprechend der oben dargestellten aufkommensneutralen Hebesatzempfehlung des Landesfinanzministeriums NRW müsste der Hebesatz auf einen Wert von 368 erhöht werden.

Die Landesempfehlung führt immer noch zu einem Defizit von ca. 18 T€ zum Haushaltsansatz und interne Berechnungen ergeben einen noch höheren Hebesatz von 413 zur Aufkommensneutralität.

Eine derartige Erhöhung wäre mit erheblichen Mehrbelastungen für die Land- und Forstwirtschaft verbunden, da zudem die zu einer wirtschaftlichen Einheit eines land- oder forstwirtschaftlichen Betriebs gehörenden Wohngebäude nach der Reform nicht mehr nach der Grundsteuer A, sondern nach der Grundsteuer B veranlagt werden. Die damit einhergehende Verringerung des Messbetragsvolumens der Grundsteuer A treibt den aufkommensneutralen Hebesatz hier automatisch nach oben und lässt außer Acht, dass die Wohngebäude zukünftig separat besteuert werden.

Aufgrund der Relevanz der Grundsteuer A am gesamten Grundsteueraufkommen und mit Blick darauf, dass die Wohngrundstücke zuvor der Grundsteuer A unterlagen und zukünftig deutlich höher besteuert werden, empfiehlt die Verwaltung die Landesempfehlung von 368 zu übernehmen. Der besonderen Bedeutung der Land- und Forstwirtschaft wird damit zudem Rechnung getragen.

Auswirkungen

Finanzielle Auswirkungen:

|

|

JA |

NEIN |

|

|

|

|

|

|

|

|

|||||||

|

Investive Auswirkungen |

Ansatz 20xx |

Fortgeschriebener Ansatz 20xx |

Ansatz 20xx ff. |

Fortgeschriebener Ansatz 20xx ff. |

Gesamtbedarf (alt) |

Gesamtbedarf (neu) |

|

|

Einzahlungen |

0 |

0 |

0 |

0 |

0 |

0 |

|

|

Auszahlungen |

0 |

0 |

0 |

0 |

0 |

0 |

|

|

Ergebnis |

0 |

0 |

0 |

0 |

0 |

0 |

|

|

+ Verbesserung / - Verschlechterung |

0 |

0 |

|

||||

|

|

Deckung ist gegeben/ keine ausreichende Deckung vorhanden |

Deckung ist gegeben/ keine ausreichende Deckung vorhanden |

|||||

|

|

|||||||

|

konsumtive Auswirkungen |

Ansatz 20xx |

Fortgeschriebener Ansatz 20xx |

Ansatz 20xx ff. |

Fortgeschriebener Ansatz 20xx ff. |

Folge-kosten (alt) |

Folge-kosten (neu) |

|

|

Ertrag |

0 |

0 |

0 |

0 |

0 |

0 |

|

|

Personal-/ Sachaufwand |

0 |

0 |

0 |

0 |

0 |

0 |

|

|

Abschreibungen |

0 |

0 |

0 |

0 |

0 |

0 |

|

|

Ergebnis |

0 |

0 |

0 |

0 |

0 |

0 |

|

|

+ Verbesserung / - Verschlechterung |

0 |

0 |

|

||||

|

|

Deckung ist gegeben/ keine ausreichende Deckung vorhanden |

Deckung ist gegeben/ keine ausreichende Deckung vorhanden |

|||||

Weitere Erläuterungen (bei Bedarf):

Keine

Klimarelevanz:

Bedeutung der Maßnahme für den Klimaschutz/Bedeutung der Maßnahme für die

Klimafolgenanpassung (in den freien Feldern ankreuzen)

Zur Relevanz der Maßnahme für den Klimaschutz

Die Maßnahme hat folgende Relevanz:

|

positiv |

negativ |

nicht eindeutig |

|

|

|

|

|

|

Der Effekt auf die CO2-Emissionen ist:

|

gering |

mittel |

groß |

nicht ermittelbar |

|

|

|

|

|

Zur Relevanz der Maßnahme für die Klimafolgenanpassung

Die Maßnahme hat folgende Relevanz:

|

keine |

positiv |

negativ |

nicht eindeutig |

|

|

|

|

|

Größenordnung der Effekte

Wenn quantitative Auswirkungen ermittelbar sind, sind die Felder entsprechend anzukreuzen.

Die CO2-Einsparung durch die Maßnahme ist (bei positiven Maßnahmen):

|

gering |

|

|

unter 80 t / Jahr (0,1% des jährl. Einsparziels) |

|

mittel |

|

|

80 t bis ca. 770 t / Jahr (0,1% bis 1% des jährl. Einsparziels) |

|

groß |

|

|

mehr als 770 t / Jahr (über 1% des jährl. Einsparziels) |

Die Erhöhung der CO2-Emissionen durch die Maßnahme ist (bei negativen Maßnahmen):

|

|

|

unter 80 t / Jahr (0,1% des jährl. Einsparziels) |

|

|

mittel |

|

|

80 bis ca. 770 t / Jahr (0,1% bis 1% des jährl. Einsparziels) |

|

groß |

|

|

mehr als 770 t / Jahr (über 1% des jährl. Einsparziels) |

Eine Kompensation der zusätzlich entstehenden CO2-Emissionen erfolgt:

|

|

|

|

vollständig |

|

|

|

|

überwiegend (50% - 99%) |

|

|

|

|

teilweise (1% - 49 %) |

|

|

|

|

nicht |

|

|

|

|

nicht bekannt |

Anlagen

| Nr. | Name | Original | Status | Größe | |

|---|---|---|---|---|---|

|

1

|

(wie Dokument)

|

32,6 kB

|